前のページへ

前のページへ

The Limit

of The Sky No.119 Page 2

次のページへ

The Limit

of The Sky No.119 Page 2

次のページへ

税 務

給与と外注費

税経管理第8部 部長 大川 晃

1 働き方の多様化

価値観の多様化や終身雇用の崩壊により、SOHOや週末起業、社内外

注といった労働形態も広まっています。これにより企業側でも従来のよ

うに単純に人を雇い入れる以外の方法で労働力の確保が出来るようにな

りました。

いずれの場合でも、労働の対価として金銭を支払うことに違いはあり

ませんが、会計上の処理において、雇用関係を結んだ社員に対して支払

う場合は「給与」、個人事業主などに外注として発注する場合は「外注費」

となります。これは、単純に勘定科目の違いというだけでなく、会社経

営上、特に税金という面で大きな違いがあります。

2 給与と外注費の相違点

労働の対価として金銭を支払うという事象において相違点がないのは

先に述べた通りですが、「給与」(雇用契約)と「外注費」(請負契約)に

おいてはその契約形態の相違により、仕事に対する責任感や会社への忠

誠心などの精神面の違いだけでなく以下に掲げるような違いがあります。

|

給与 |

外注費 |

| 源泉事務 |

必要 |

不要(一定の場合を除く) |

| 社会保険料の負担 |

必要 |

不要 |

| 消費税 |

不課税 |

課税 |

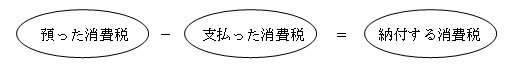

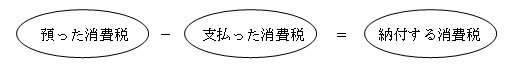

3 消費税の取扱い

会社が支払う消費税は、原則として売上時に「預った消費税」から、

費用支払時に「支払った消費税」の差額を納付するという形態になって

います。ということは、会社としては「支払った消費税」を増やせばそ

の会社が納付する消費税を減らすことができます。この場合、「給与」に

はその支払額に消費税は含まれていませんが、「外注費」にはその支払額

に消費税が含まれていることになっていますので、「外注費」として処理

をすると「支払った消費税」が増加し、その分節税になります。

4 外注費と認められるには

こうしてみると、特に消費税の観点からは、「給与」として支払うより

も「外注費」として支払う方が良いということになります。しかし、税

務署は非常に厳しい見方をすると考えておいたほうがよろしいようです。

特に、オフィス内に労働環境を用意してそこで働いてもらう「社内外注

費」などは、否認される場合が多いようです。

(1)消費税法上の規定

事業者とは自己の計算において独立して事業を行うものをいうから、個

人が雇用契約又はこれに準ずる契約に基づき他の者に従属し、かつ、当該

他の者の計算により行われる事業に役務を提供する場合は、事業に該当し

ないものであるから留意する。したがって、出来高払いの給与を対価とす

る役務の提供は事業に該当せず、また、請負による報酬を対価とする役務

の提供は事業に該当するが、支払を受けた役務の提供の対価が出来高払い

の給与であるか請負による報酬であるかの区分については、雇用契約又は

これに準ずる契約に基づく対価であるかのどうかによるものであるから

留意する。この場合において、その区分が明らかでないときは、例えば、

次の事項を総合勘案して判定するものとする。(消費税法基本通達1-1-1)

① その契約に係る役務の提供の内容が他人の代替を受け容れるかどうか。

② 役務の提供に当たり事業者の指揮監督を受けるかどうか。

③ まだ引渡しを了しない完成品が不可抗力のため滅失した場合等にお

いても、当該個人が権利として既に役務に係る報酬の請求をなすこと

ができるかどうか。

④ 役務の提供に係る材料又は用具等を供与されているかどうか。

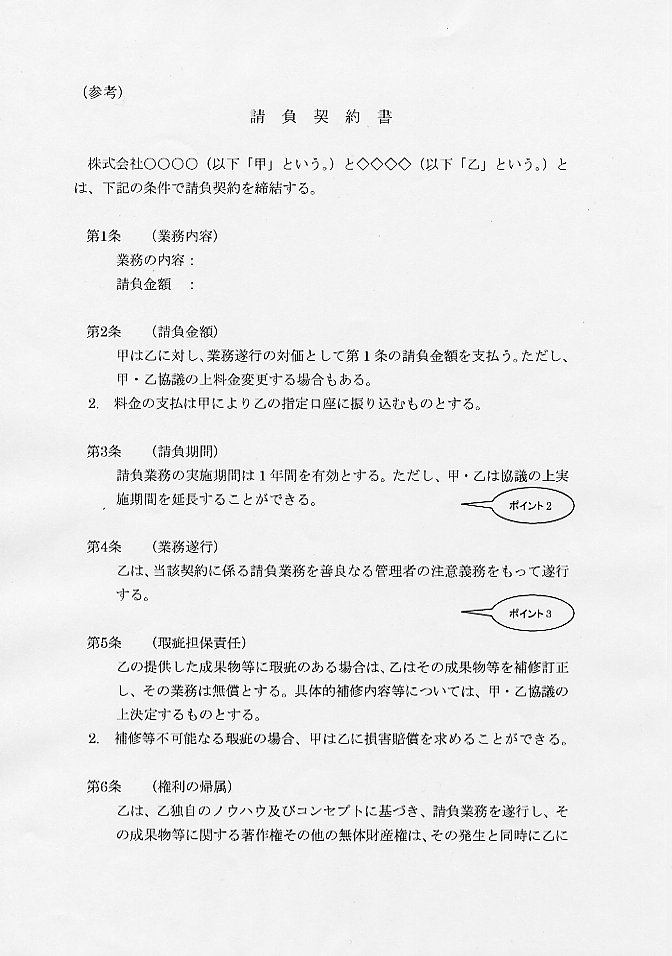

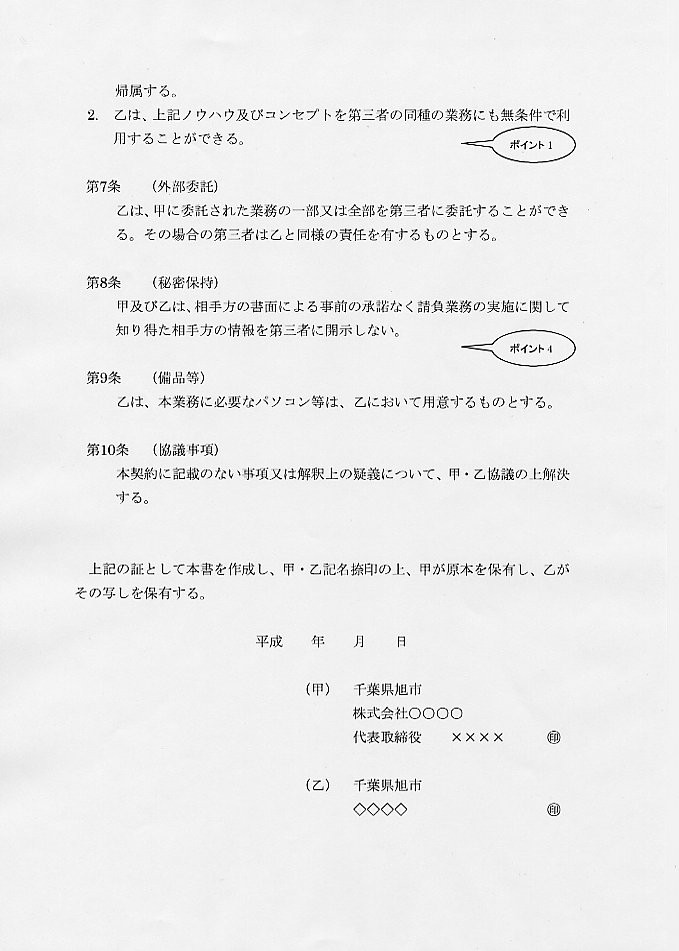

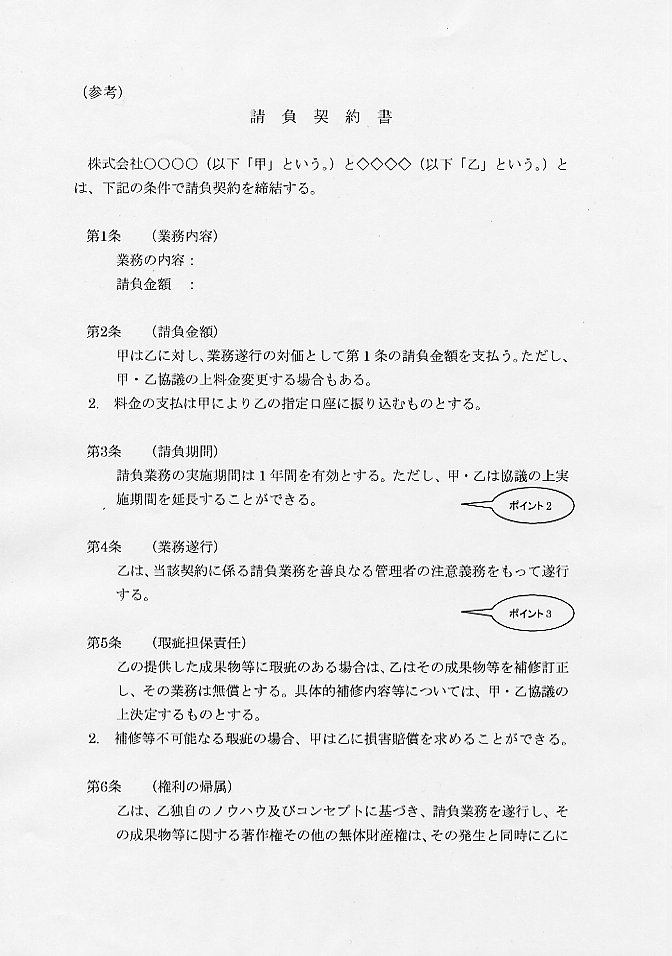

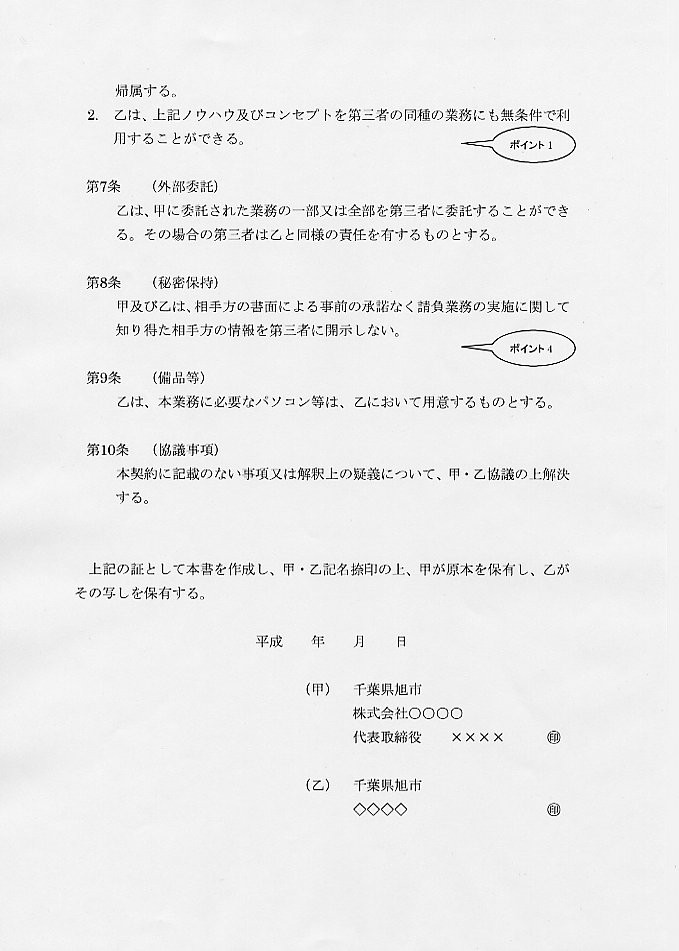

(2) 外注費(請負契約)と認定を受けるための対策

① 上記4項目を網羅した契約書の作成(参考資料)

② 請求書と領収書の発行・保存

③ 外注者の事業所得としての申告

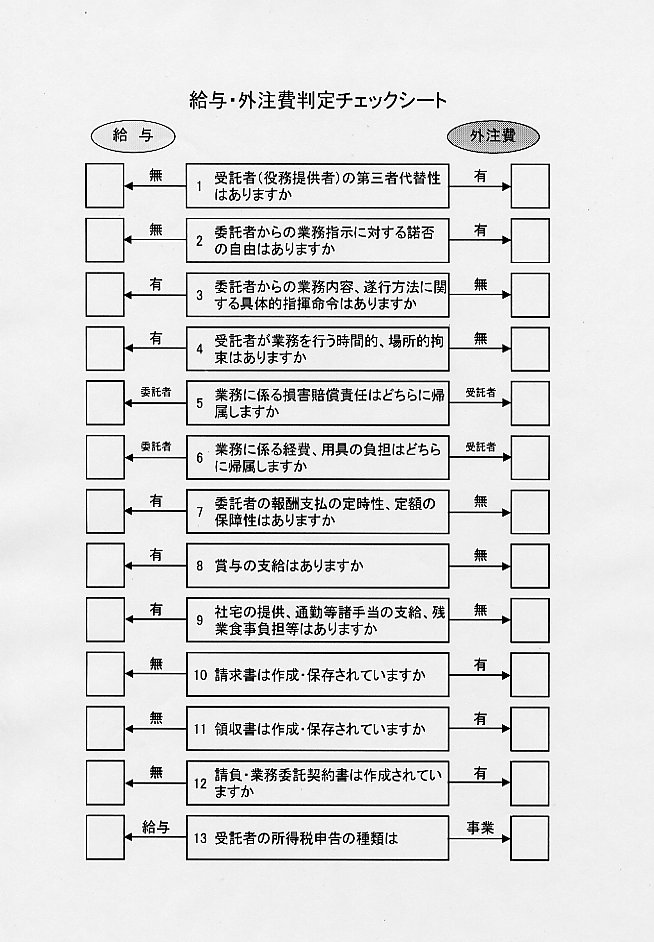

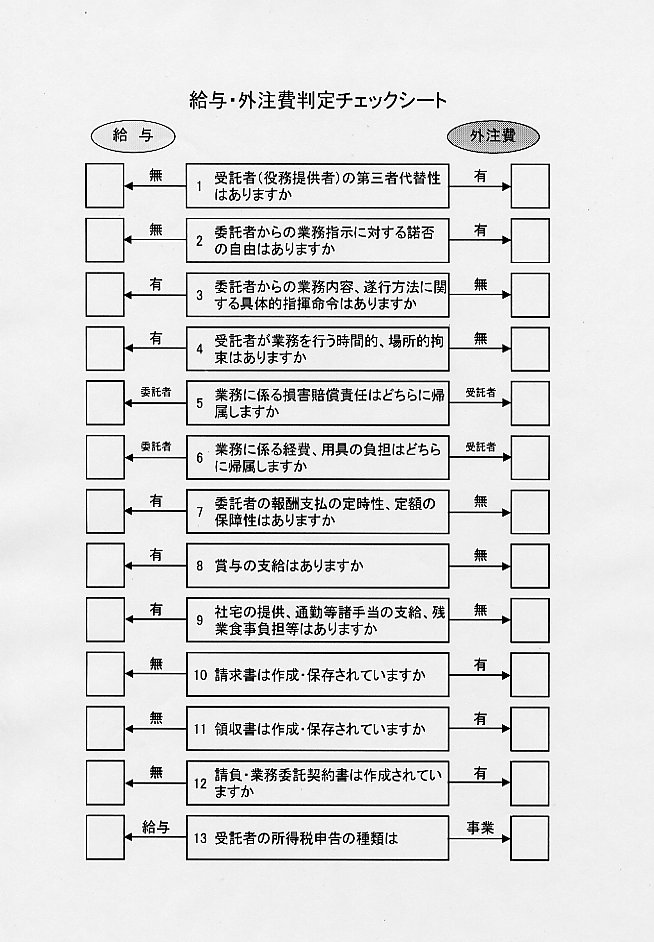

(3) チェック表の活用

上記(2)の対策を講じた上で、次に掲げる「給与・外注費判定チェ

ックシート」を作成してみましょう。「給与」項目に一つでも該当すれば

必ず「給与」というものではなく、どれか一つが決定的項目というもの

でもありません。総合的に勘案して判断されるもので、給与的要素とな

る材料は少ない方が良いといえます。

5 まとめ

最終的には、形式上・実質上を総合的に勘案し、独立して仕事を請け負

っていると判断されれば、「外注費」として認められることになります。こ

の判断はなかなか難しいものとなりますので、専門家とのご相談をお勧め

いたします。また、下記事例のように消費税の節税を狙った「給与の外注

費化」は、裁判でその多くが敗訴していることも付け加えておきます。

(事例)

請求人は、外注費と経理したA及びBに支払った金員は、給与ではなく、あく

まで外注費であるから、仕入税額控除を認めるべきである旨主張する。しかしな

がら、A及びBは、請求人から指示を受けた現場において自ら作業に従事しな

ければならず、現場で使用する道具や消耗品はすべて請求人のものを使用してお

り、当該支払金は、1ヶ月間の労働日数に一日あたりの基本給の額を乗じて計算

した基本賃金のほかに家族手当、ボーナス手当等が支払われているから、外注費

ではなく給与として支払われたとみるのが相当であるから、仕入税額控除は認め

られない。 平成8年12月20日 国税不服審判所棄却

前のページへ

前のページへ  The Limit of The Sky No.119 Page 2 次のページへ

The Limit of The Sky No.119 Page 2 次のページへ